RIFORMA LPP

VERIFICA DEI FATTI RIGUARDO LA VOTAZIONE SULLA CASSA PENSIONI

Il 22 settembre l’elettorato svizzero voterà sulla riforma della Legge sulla previdenza professionale (LPP). Il SEV ha sostenuto il referendum e dice no a questa riforma che vuole farci pagare di più per ricevere di meno. Risposte ad affermazioni e domande.

Perché i sindacati hanno inizialmente sostenuto la riforma?

Le parti sociali avevano elaborato congiuntamente una proposta di riforma che era stata accolta dal Consiglio federale. Avrebbe garantito le rendite per tutti e modernizzato la LPP. Inoltre, grazie a un supplemento di rendita finanziato in modo solidale avrebbe non solo garantito le rendite dei lavoratori particolarmente penalizzati negli ultimi anni, ma anche migliorato immediatamente le rendite delle donne senza elevati costi aggiuntivi. Ma il Parlamento ne ha fatto un progetto di smantellamento.

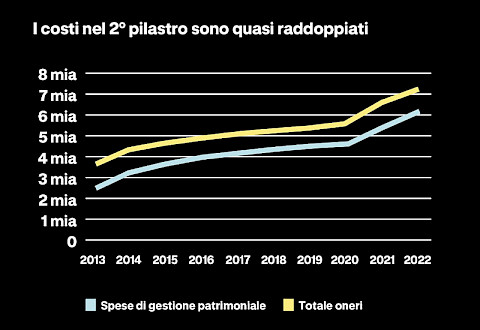

Chi ci guadagna di più dalla riforma?

Solo il mercato finanziario, i broker e le compagnie di assicurazione beneficeranno della riforma. Potranno continuare a guadagnare molto di più, poiché non ci sarà alcun freno ai costi di gestione patrimoniale (vedi grafico). Negli ultimi vent’anni i gruppi assicurativi hanno registrato un utile di 9 miliardi di franchi grazie ai nostri contributi alla previdenza professionale. Il Parlamento lo ha consentito. Già oggi, le banche, i dirigenti e gli esperti fatturano ogni anno alle casse pensioni 7 miliardi di franchi per i loro servizi. Il potenziale di risparmio è enorme!

Bisogna alzare le rendite!

In effetti, da una decina d’anni le rendite del 2° pilastro sono in calo. Oggi i pensionati ricevono mediamente una rendita mensile di 300 franchi inferiore rispetto a 15 anni fa; questo significa una perdita di 3.600 franchi all’anno! Eppure, nello stesso arco di tempo i contributi salariali sono aumentati del 14 per cento. Tuttavia, invece di migliorare le cose, il Parlamento le ha peggiorate! Con la fregatura della LPP elaborata dal Parlamento, la riforma comporterà tagli alle rendite fino a 3.200 franchi all’anno a fronte di aumenti delle deduzioni salariali obbligatorie. I costi salariali aumenteranno fino a 2.400 franchi all’anno. Ciò è dovuto alla misura principale della riforma: la riduzione dal 6,8 al 6 per cento del cosiddetto tasso di conversione e quindi dell’ammontare della rendita.

Dovremmo quindi pagare più contributi alla LPP, anche se ogni franco versato garantirà una rendita inferiore? La garanzia delle prestazioni verrà indebolita e a rimetterci saranno tutti i dipendenti.

Occorre garantire un futuro al nostro sistema pensionistico…

Dobbiamo restare calmi di fronte ai messaggi allarmisti, come hanno mostrato le previsioni di deficit dell’AVS dell’Ufficio federale delle assicurazioni sociali, basate su degli errori di calcolo di 4 miliardi. La situazione finanziaria delle nostre casse pensioni in realtà è eccellente: gestiscono una fortuna di 1.100 miliardi di franchi, ovvero 400 miliardi in più rispetto a dieci anni fa, e hanno accumulato più di 150 miliardi di riserve. In breve: le casse pensioni hanno denaro a sufficienza, ma gli assicurati ricevono sempre meno.

Più donne accederanno al 2°pilastro…

La riforma della LPP è venduta come favorevole per le donne in ragione dell’abbassamento della soglia d’entrata al 2° pilastro (da 22.050 a 19.845 franchi), che permetterà a molte lavoratrici a tempo parziale o a basso reddito di ricevere una rendita LPP. Tuttavia, nella realtà questa riforma è un costoso imbroglio soprattutto per le donne, che saranno chiamate pesantemente alla cassa e vedranno dolorosamente calare ulteriormente il loro salario netto. E questo senza che venga garantita una rendita di vecchiaia maggiore. Queste rendite basse necessiteranno delle prestazioni complementari. Alla fine del mese, non cambierà perciò nulla.

Come possiamo migliorare le rendite delle donne?

Le rendite troppo basse delle donne nel 2° pilastro sono una conseguenza diretta del lavoro non retribuito delle madri. Infatti permane l’enorme lacuna pensionistica nel secondo pilastro dovuta a interruzioni dell’attività lucrativa e alla distribuzione iniqua del lavoro non retribuito. Per migliorare le rendite delle donne dobbiamo quindi introdurre anche nel 2° pilastro ciò che ha già dato buoni frutti nell’AVS: uno splitting coerente degli averi di vecchiaia e il riconoscimento del lavoro di accudimento. Finché una riforma si occuperà solo del salario assicurato, il problema delle lacune di previdenza non potrà essere risolto!

La riforma ridurrà i contributi salariali dei lavoratori anziani, migliorando le loro prospettive sul mercato del lavoro.

Al contrario: la loro situazione potrebbe addirittura peggiorare. Oggi le casse pensioni con molti lavoratori anziani ricevono contributi dalle casse con molti giovani pari a circa 200 milioni all’anno. La riforma eliminerebbe questa perequazione. Si continua a sostenere che l’aumento dei contributi professionali crea problemi con l’avanzare dell’età, ma non è così. Una parte delle casse pensioni ha già oggi un sistema di contributi indipendenti dall’età. Inoltre, i 45enni sarebbero colpiti in misura molto maggiore rispetto ai 55enni. Per loro, infatti, i contributi aumenterebbero del 50% in un colpo solo. Nemmeno la riforma vi porrebbe rimedio.

Yves Sancey/Michael Spahr/USS

Il contrario di quanto ci serve

Sino a circa tre anni fa, eravamo confrontati con le conseguenze a lungo termine della crisi finanziaria del 2008, scatenatasi a seguito del collasso della banca di investimenti Lehman Brothers, che aveva generato una crisi finanziaria, bancaria e di liquidità a livello mondiale. Per evitare il peggio, le banche centrali sono intervenute in tutto il mondo con un aumento illimitato e mai visto in precedenza del denaro a disposizione. Ciò ha però comportato una diminuzione generalizzata dei tassi d’interesse sino a un livello negativo. Per molti attori in cerca di rifinanziamento è stata un’autentica manna, poiché potevano accedere a capitali a costo zero. Chi invece doveva investire, era confrontato con una situazione maledettamente difficile, in quanto nel migliore dei casi i soldi potevano essere investiti a reddito zero, oppure si doveva addirittura pagare per farlo. E in questa situazione vi erano anche le casse pensioni.

Per loro stessa natura, le casse pensioni devono infatti investire in strumenti che fruttano un certo interesse. Si sono quindi trovate sotto pressione per conseguire i rendimenti necessari e ciò le ha portate a ridurre le prestazioni agli assicurati, che sono oggi chiamati a pagare uno scotto molto elevato per una crisi finanziaria di cui non portano colpa alcuna.

Questa epoca di tassi d’interesse negativi è però terminata. A livello mondiale viviamo oggi di nuovo un periodo d’inflazione e di tassi d’interesse quasi normali. Le casse pensioni che hanno saputo operare con una strategia d’investimenti adeguata godono di una buona salute finanziaria e in alcuni casi sono persino prospere. Tassi di copertura del 110 – 120 percento sono tornati ad essere la regola.

Ma perché allora nel 2024 si propone questa riforma? Analizzando la situazione in modo razionale e basandoci sui fatti, dobbiamo concludere che non vi sono motivi validi. A questa mancanza di ragioni si aggiunge un paradosso: la riforma riguarda il regime obbligatorio della LPP, andando così a colpire gli assicurati con un livello di copertura minimo. I promotori di questa riforma vogliono quindi intervenire laddove le rendite non sono nemmeno sufficienti per garantire un’esistenza dignitosa. Un approccio paradossale e rivoltante.

Gli assicurati hanno già pagato un prezzo estremamente elevato per gli errori altrui. La situazione attuale risulta già inaccettabile, senza andare ancora a peggiorare il livello delle rendite tramite una riforma del tutto irragionevole e che va assolutamente respinta.

La LPP non ha bisogno di riforme che comportano ulteriori riduzioni di prestazioni, ma di iniziative che rimettano al centro gli interessi degli assicurati tramite provvedimenti volti a restituire credibilità e dignità al secondo pilastro. Qualsiasi altro approccio deve essere combattuto con tutte le forze!

Aroldo Cambi, Amministratore finanze del SEV